コーポレート・ガバナンス

役員一覧 2024年7月1日現在

(所有株式数は、2024年3月31日時点のものです)

取締役会

山下 良則

代表取締役、会長

指名委員

報酬委員

1957年8月22日生

1980年入社

所有株式数* 139,777株

主な経歴

Ricoh Electronics, Inc. 社長、株式会社リコー 代表取締役CEO、CHROなど

重要な兼職の状況

公益社団法人経済同友会 副代表幹事、野村不動産ホールディングス株式会社 社外取締役、旭化成株式会社 社外取締役

大山 晃

代表取締役、社長執行役員、CEO

1961年1月6日生

1986年入社

所有株式数* 78,502株

主な経歴

株式会社リコー 欧州販売事業本部 事業本部長、Ricoh Europe PLC CEO、リコージャパン株式会社 取締役会長など

重要な兼職の状況

―

川口 俊

取締役、コーポレート専務執行役員、CFO、財務統括部 部長、RICOH Americas HOLDINGS, INC.会長 兼 社長

1963年1月29日生

1986年入社

所有株式数* 31,267株

主な経歴

株式会社リコー 経理法務本部 財務部 部長 兼 CEO室室長、リコーリース株式会社 取締役 専務執行役員など

重要な兼職の状況

―

横尾 敬介

取締役(社外)

取締役会議長

指名委員

報酬委員

1951年11月26日生

2020年6月 取締役就任

所有株式数 4,200株

重要な兼職の状況

株式会社産業革新投資機構 代表取締役社長CEO、ソナー・アドバイザーズ株式会社 取締役会長、第一生命保険株式会社 社外取締役、株式会社髙島屋 社外取締役

谷 定文

取締役(社外)

報酬委員長

指名委員

1954年9月15日生

2021年6月 取締役就任

所有株式数 5,700株

重要な兼職の状況

公益財団法人ニッポンドットコム 顧問、株式会社時事総合研究所 顧問·客員研究員

石村 和彦

取締役(社外)

筆頭社外取締役

指名委員長

報酬委員

1954年9月18日生

2022年6月 取締役就任

所有株式数 100株

重要な兼職の状況

国立研究開発法人産業技術総合研究所 理事長 兼 最高執行責任者、野村ホールディングス株式会社 社外取締役

石黒 成直

取締役(社外)

指名委員

1957年10月30日生

2023年6月 取締役就任

所有株式数 600株

重要な兼職の状況

株式会社NTTデータグループ 社外取締役

武田 洋子

取締役(社外)

報酬委員

1971年4月13日生

2023年6月 取締役就任

所有株式数 0株

重要な兼職の状況

株式会社三菱総合研究所

執行役員 兼 研究理事 シンクタンク部門長、

ファナック株式会社 社外取締役

監査役会

佐藤 愼二

監査役

1960年5月2日生

2017年入社

2021年6月 監査役就任

所有株式数 8,200株

主な経歴

株式会社リコー 経理法務本部 本部長、執行役員など

重要な兼職の状況

―

西宮 一雄

監査役

1960年8月22日生

1983年入社

2024年6月 監査役就任

所有株式数 17,500株

主な経歴

株式会社リコー 生産本部 本部長、コーポレート執行役員など

重要な兼職の状況

―

太田 洋

監査役(社外)

1967年10月3日生

2017年6月 監査役就任

所有株式数 0株

重要な兼職の状況

西村あさひ法律事務所・外国法共同事業 パートナー、日本化薬株式会社 社外取締役、一般社団法人日本取締役協会 幹事、一般社団法人日本取締役協会 コーポレート・ガバナンス委員会 副委員長、公益財団法人ロッテ財団 評議員

鈴木 国正

監査役(社外)

1960年8月7日生

2024年6月 監査役就任

所有株式数 0株

重要な兼職の状況

インテル株式会社 代表取締役会長、スクラムベンチャーズ合同会社 アドバイザー、株式会社JTB 社外取締役、公益財団法人日本バレーボール協会 理事

大塚 敏弘

監査役(社外)

1960年12月2日生

2024年6月 監査役就任

所有株式数 0株

主な経歴

あずさ監査法人 専務役員 総合研究所 所長など

重要な兼職の状況

―

コーポレート・ガバナンス

基本的な考え方

リコーグループは、多様なステークホルダーの期待に応えられるように、経営者の活動を含む企業活動全体が、企業倫理と遵法の精神に基づく経営の透明性を確保しつつ、競争力の強化を目指したコーポレート・ガバナンスの充実に取り組んでいます。これにより、持続的な成長と株主価値・企業価値の向上を図っています。

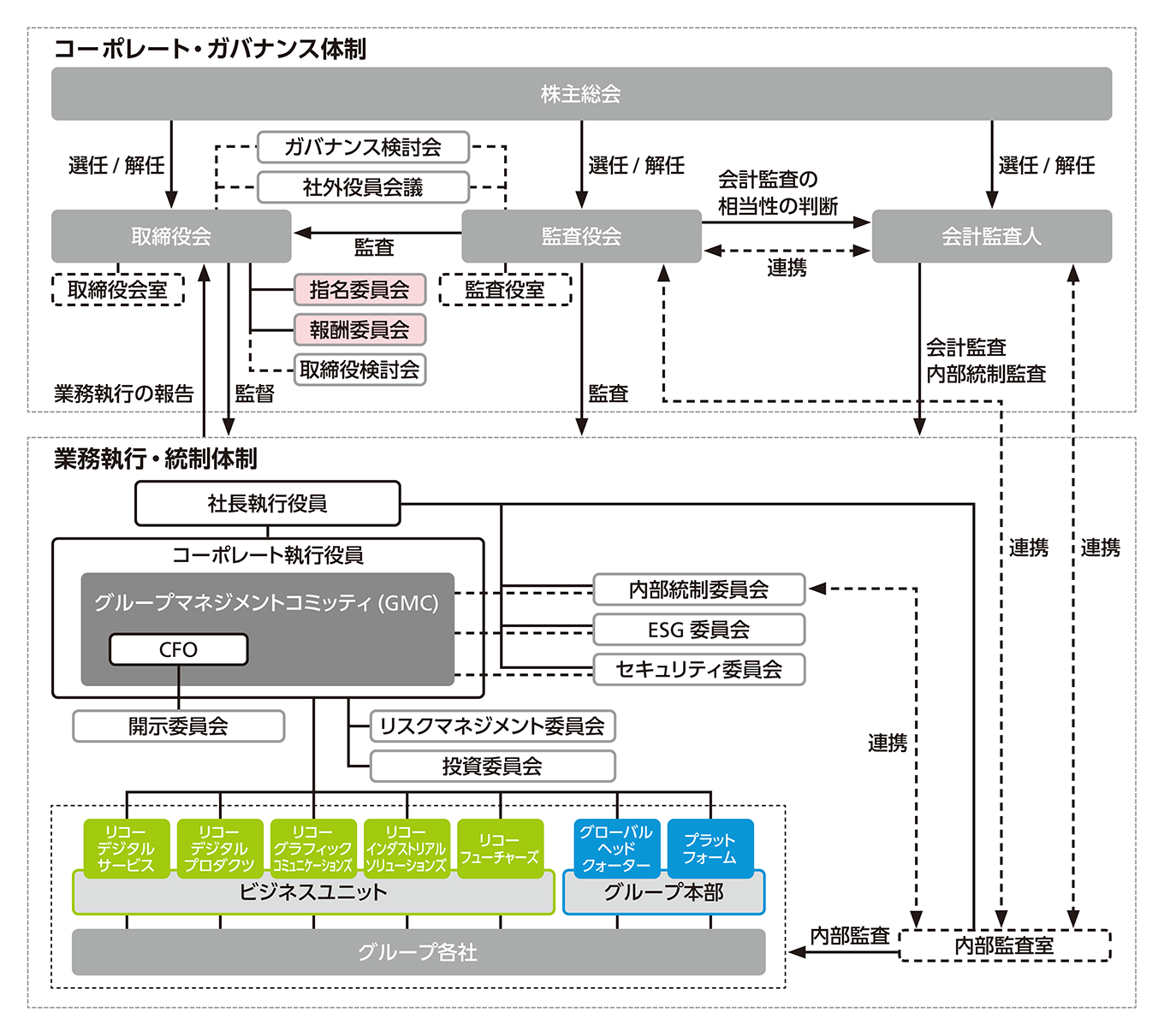

当社は監査役制度を採用しています。また、取締役会による経営監督の強化、および執行役員制度による経営執行の効率化を図っています。取締役および執行役員の指名・報酬については、取締役会の諮問機関であり、委員長および委員の過半数を独立社外取締役で構成する「指名委員会」「報酬委員会」において審議を行い、取締役会へ答申しています。さらに、会社の重要テーマ(中期経営戦略など)を自由闊達に議論する場である「取締役検討会」やガバナンスの方向性・課題などを議論し、その概要を開示する「ガバナンス検討会」のほか、社外役員間、または社外取締役と監査役などとの間で情報共有・意見交換を図る場として、「社外役員会議」を設けています。

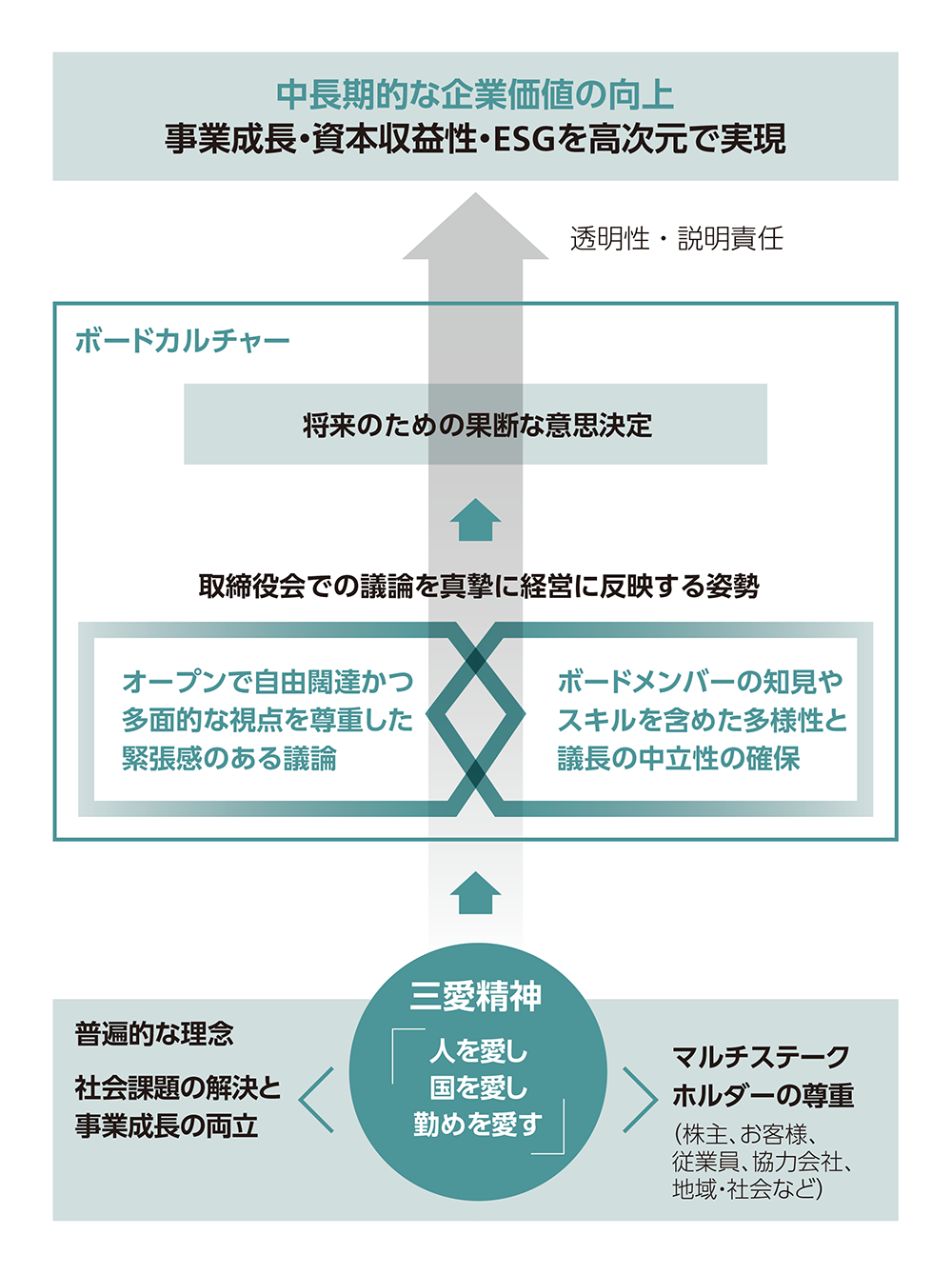

リコーのボードカルチャー

取締役会は、取締役会ならびに取締役が、企業価値向上に資する審議・判断・行動をするにあたっての礎となる考え方や姿勢について、創業の精神に立ち戻って議論し、取締役会が維持・醸成していくべき「ボードカルチャー」として、以下のとおり定めました。

取締役会は、

1.「三愛精神」を尊び、株主、お客様、従業員、協力会社、地域・社会などさまざまなステークホルダーとの対話を踏まえ、その利益を尊重するとともに、社会課題の解決につながる経営戦略・計画となるよう監督する。

2.議長による中立的な運営のもと、多様性・独立性の高い構成メンバーによって、オープンで自由闊達かつ多面的な視点を尊重した建設的議論を行い、その結果を真摯に経営に反映する。

3.事業成長・資本収益性・ESGを高次元で実現することを通じた中長期的な企業価値の向上に向け、社会的責任を自覚し、将来のための果断な意思決定を行うとともに、その遂行に対する監督を行う。

経営環境や経営体制が変わる中で、取締役会は常にボードカルチャーに立ち返り、審議や意思決定はもとより、取締役の選任や、株主をはじめとするステークホルダーとの対話などにおける指針とします。

リコーのボードカルチャーの概念図

取締役会

取締役会の構成・運営は、当社のボードカルチャーに掲げた考え方や姿勢を念頭に、独立社外取締役を過半数、かつ議長を独立社外取締役とすることにより、経営の透明性の確保と公正な意思決定の一層の向上を図っています。あわせて、取締役会における社外取締役の役割・機能をより発揮できるよう、筆頭社外取締役を選任しています。筆頭社外取締役は、取締役会議長と協働してガバナンスの整備・高度化を担い、当社における独立社外取締役の職務を主導する役割として、当社の経営状況、議長および取締役の就任状況に照らして、取締役会の判断に基づき、必要に応じて選任を行います。議長と筆頭社外取締役による適切な協働・役割分担のもと、取締役会の円滑な運営と機能発揮を確保します。

取締役会の審議においては、各取締役の専門性や経験などを活かし、重要案件に対して深い議論を行うことで、企業価値向上に向けた適切な意思決定と、株主をはじめとする多様なステークホルダーの視点で経営の監督が行われる体制を構築しています。また、すべての取締役に対し、取締役会への出席率が原則80%を下回らないことを求め、経営に対する実効的な監督機能を果たすよう要請しています。

指名委員会/報酬委員会

CEOをはじめとした経営幹部の指名・報酬などの決定については、取締役会の経営監督の最重要事項の一つとして、独立社外取締役を委員長、委員の過半数を独立社外取締役とする「指名委員会」ならびに「報酬委員会」を設置することで、取締役・執行役員などの選解任や報酬の透明性・客観性を確保しています。両委員会の審議には、毎回社外監査役1名がオブザーバーとして出席しています。当年度は、それぞれ独立社外取締役4名、社内取締役1名の体制で構成しています。

活動状況

| 委員会 | 主な審議項目 |

|---|---|

| 指名委員会(計9回開催) |

|

| 報酬委員会(計8回開催) |

|

監査役会

監査役会では、監査の方針および業務の分担などを審議、決定し、取締役の職務の執行を監査するほか、当社の会計監査人および内部監査部門との連携や、当社各組織・⼦会社監査を通じて、経営への監督機能を果たしています。監査役は、取締役会およびその諮問委員会に加え、重要な会議に出席し、代表取締役や社外取締役とも定期的な情報交換を行っています。

当社の監査役は5名で、社内の事情に通じた社内監査役2名(常勤)と、当社の定める独立役員の要件を満たす社外監査役3名としており、過半数が独立社外監査役です。また、監査役会として必要な知識・経験・専門能力をバランスよく確保して、監査役会を構成することとしており、各監査役の専門分野における豊富な経験と幅広い見識、および独立した客観的な視点で深い議論が行える体制を構築しています。

監査役および監査役会の活動状況については、監査実績説明書をご参照ください。

その他の主な会議体等

取締役検討会

取締役会における会社の重要なテーマ(中期経営戦略など)の決議に向けて、取締役および監査役が事前に十分な議論を尽くすための機会として開催しています。

ガバナンス検討会

リコーグループのガバナンスの方向性や課題について、取締役・監査役などが包括的な議論を行う場として開催しています。実施した検討会の概要はコーポレート・ガバナンスに関する報告書などで開⽰しています。

社外役員会議

独立した客観的な立場に基づく情報交換・認識共有を図り、取締役会における議論に積極的に貢献するとの観点から、社外役員間、または社外取締役と監査役などとの間で情報共有・意見交換を図る場として開催しています。

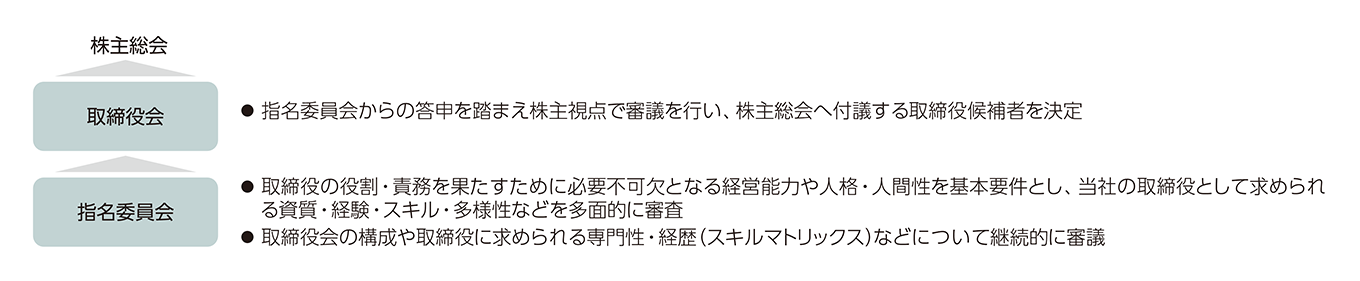

取締役選任の考え方

取締役の選任基準

[経営能力]

(経営機能の適切な遂行にあたっての高い洞察力および判断力)

1.事業・機能の広い領域に識見をもち、全社的・長期的視点に立って適切に思考し、判断する能力を有すること

2.本質を見極め、課題を明らかにする洞察力を有すること

3.グローバルに発想し、グローバルに最適な判断を行うことができること

4.判断力・洞察力の基点として幅広い経験を有し、企業価値および競争力の飛躍的向上につながる高い実績をあげていること

5.コーポレート・ガバナンスのあり方をしっかり認識した上で、株主および顧客をはじめとする多様なステークホルダーの視点に立って、適切に思考し判断を行うことができること

[人格・人間性]

(監督機能の円滑な遂行にあたっての取締役相互および経営執行との良好な信頼関係)

1.高潔(誠実かつ高い道徳観・倫理観を有する)であり、法令および社内ルールの厳格な遵守はもとより、高い道徳観、倫理観に基づくフェアで誠実な判断・行動を率先していること

2.人間尊重の精神に立って、他者に対し敬意と信頼をもって接するとともに、多様な価値観や考え方を深く理解・受容し、個々の人格と個性を尊重した判断・言動・行動を率先していること

社外取締役の選任基準

社外取締役の選任基準は、社内取締役と同じ上記の基準に加え、異分野に関する専門性、問題の発見、および解決能力、洞察力、戦略的思考能力、リスク管理能力、指導力などに優れていること、さらに、当社所定の「社外役員の独立性基準」に照らし合わせ、独立性に問題がないことを付加的な基準としています。

ダイバーシティについて

取締役の選任にあたっては経営能力や人格・人間性などのほかに、多様な視点や経験、さらに多様かつ高度なスキルをもった取締役で構成されることが必要であると考えています。

加えて、人種、民族、性別、国籍などの区別なく、それぞれの人格および識見に基づいて候補者を選定し、これらの属性に関する多様性を確保することを方針としています。

取締役の選任プロセス

取締役候補者

指名委員会における数回の審議を経て厳選な審査を行い、指名する根拠を明確にした上で取締役会へ答申しています。

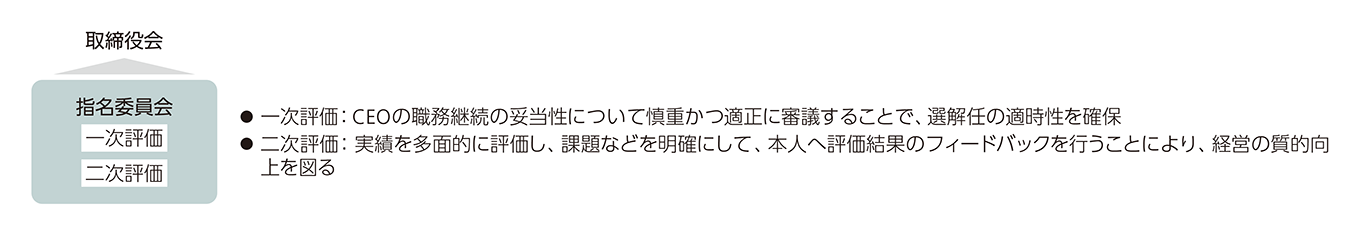

CEO評価とサクセッションプラン

リコーグループが中長期にわたり、継続的に株主価値・企業価値を高め、社会の構成員としてその社会的責任を果たし永続していくための重要な取り組みとして、CEOサクセッションプランを位置づけています。

コーポレート・ガバナンスの強化の観点から、客観性、適時性、透明性の高い手続きによるCEOサクセッションプランの構築を目指しています。

①CEO評価

- CEOの評価は取締役会から諮問を受けた指名委員会が毎年実施しており、二段階による評価を行っています。なお、CEOの評価にあたっては、執行役員を兼務する取締役と同様、「取締役としての経営監督の遂行状況」、「業績・資本収益性・その他の主要経営指標など財務の視点」ならびに「株主への貢献度や資本市場の評価の視点」に基づく評価に加え、「将来財務の視点」に基づく評価を組み合わせることで、CEOとしての総合的な経営監督ならびに業務執行能力の評価を行っています。

- 指名委員会での評価に関する審議の結果は、取締役会へ報告され、CEOに対する実効性の高い監督を行うこととしています。

<CEO評価の主な項目>

| 評価の視点 | カテゴリー | 評価項目(代表的なもの) | 評価項目の詳細の一例 |

|---|---|---|---|

| 経営監督の遂行 | 資質・能力 | 株主価値・企業価値の最大化に向けた行動、執行監督と取締役間での相互牽制の姿勢、リスクマネジメント、会社経営に必要な見識 | |

| 財務指標 | 業績 | 連結業績推移 | 売上高、営業利益、当期利益、ROE、ROIC、FCF |

| 年間事業計画の状況 | ビジネスユニット別、地域別、主要施策 | ||

| 中期経営戦略に対する実績 | 財務、主要施策 | ||

| その他 | 資産効率性、生産性、他社比較⽔準など | ||

| 資本市場・株主指標 | 資本市場 | 株式指標推移 | 株価、時価総額、PBR |

| 格付け | S&P、R&I | ||

| 株主 | TSR・株主還元 | 単年・経年TSR、配当 | |

| 将来財務指標(ESG) | 環境 | 環境パフォーマンス実績 | CO2排出量削減、製品省資源化、用⽔量・排出物削減、汚染予防 |

| 社員 | 人材の育成・活躍 | デジタル研修履修率、女性管理職比率 | |

| グローバル社員意識調査 | 社員エンゲージメント | ||

| 安全・健康 | 労災件数、メンタルヘルスへの取り組み | ||

| 顧客 | 顧客重大事故 | 重大な製品・情報セキュリティ事故 | |

| 顧客満足度調査 | 製品・サービスに関する第三者調査結果 | ||

| ガバナンス | ガバナンスの適正化・強化 | ガバナンス制度改革・体制強化 | |

| コンプライアンス | 法令違反件数、インシデント報告件数 |

CEOの評価にあたっては、「株主への貢献度や資本市場の評価の視点」の基準の一つとしてTSRを採用していますが、突発的な株価変動の影響を避けるため年度平均株価により算出したTSR(下表参照)を使用しています。

なお、2023年4⽉1⽇付でCEOに就任した大山については、当年度は就任後から二次評価実施⽇までの約9カ⽉間に対する評価を実施し、その実施内容を指名委員長から取締役会に報告、さらに本人へのフィードバックを実施しました。

| 保有期間 | 1年 | 2年 | 3年 | 4年 | 5年 | 6年 |

|---|---|---|---|---|---|---|

| リコー(配当込み) | 117.9% | 112.4% | 163.4% | 126.2% | 123.1% | 133.3% |

| TOPIX(配当込み) | 124.5% | 126.0% | 150.2% | 161.7% | 157.5% | 160.5% |

-

(注)1. TSRの保有期間は2024年3⽉末⽇を基準としています。

-

2. TSRについては、期初・期末当⽇の株価の影響を平準化する目的で、年間の⽇次の配当込み株価の平均を用いて算出しています。

②CEO候補者の選定・育成・評価

<指名委員会および取締役会の位置づけ>

年に1回、CEOは将来のCEO候補者案を作成するとともに、それらのCEO候補者に対する育成計画を策定し、指名委員会でCEO候補者案および育成計画について説明を行っています。

指名委員会は、CEO候補者案ならびに育成計画の妥当性を審議するとともに、CEOに対して育成に関する助言を行い、その結果を取締役会へ報告しています。取締役会は、指名委員会からの報告を受けて候補者選定および育成計画の妥当性を確認するなど、CEO候補者の選定・育成に主体的に関与しています。

<候補者の選定>

CEO候補者の選定にあたっては、交代時期を想定し以下のタームごとの候補者を選定しています。なお、事故あるときの交代候補者1名は、CEOの選定と同時に取締役会の決議により決定しています。

| ターム | 選定人数 |

|---|---|

| 事故あるときの交代候補者 | 1名 |

| 次期交代候補者 | 数名程度 |

| 次々期交代候補者 | 数名程度 |

<候補者の育成>

CEOは、将来のCEO候補者の育成計画についての指名委員会での審議・助言を踏まえて、次年度、CEO候補者それぞれの課題に応じた当人の成長に必要なチャレンジの場を付与し、実績を積ませるとともに、CEO候補者のアセスメントを踏まえ当人の成長に必要な助言などを実施しています。

<候補者の評価>

CEO候補者の評価は毎年実施し、CEOはCEO候補者の育成期間における実績および育成状況について指名委員会へ報告を行っています。指名委員会は、CEO候補者の継続・交代などについて審議を行うとともに、必要に応じて、外部専門家の助言なども活用しながら、CEO候補者の評価を実施し、その結果を取締役会へ報告しています。取締役会は、指名委員会からの報告を受けてCEO候補者の評価および継続・交代における審議の妥当性を確認するなど、CEO候補者の評価プロセスに主体的に関与しています。

監査役選任の考え方

監査役の選任基準

監査役会は、監査役としての職務の遂行を通じて、当社の健全で持続的な成長と中長期的な企業価値の向上に貢献できる人材であることに加え、特に、財務・会計に関する十分な知見を有している者が1名以上選任されることなど、監査役会としての知識、経験、専門能力のバランスを考慮して、監査役候補者を選定します。

なお、監査役候補者の選定にあたって、監査役会は以下の基準を定め、これらを総合的に判断しています。

| 監査能力 |

1.適切な経験、能力および必要な財務・会計・法律に関する知識を有していること 2.職業的懐疑心をもち、真摯な態度で事実を正しく調査し、客観的に物事の判断ができること 3.自らの信念に基づいて使命感と勇気をもって、取締役または従業員に対し能動的・積極的な助言・提言ができること 4.株主の立場で考え、行動し、現場・現物・現実から学ぶ姿勢に基づいた監査ができること |

|---|---|

| 素養・人間性 |

1.心身ともに健康であり、監査役の任期4年を全うできること 2.常に向上心をもち、新たなことに対する学習意欲をもっていること 3.各地域のマネジメントと英語によるコミュニケーションができること |

社外監査役の選任基準

社外監査役の選任に際しては、上記の基準に加え、企業経営・財務会計・法律における高い専門的知見および豊富な経験を有していること、および当社所定の「社外役員の独立性基準」と照らし合わせ、会社との関係、代表取締役その他の取締役および主要な従業員との関係などを勘案して、独立性に問題がないことを付加的な基準としています。

ダイバーシティについて

監査役の選任にあたっては、上記の監査能力や素養・人間性などのほかに、多様な経験や視点をもった監査役で構成されることが必要であると考えています。

加えて、人種、民族、性別、国籍などの区別なく、それぞれの人格および識見に基づいて候補者を選定することで、これらの属性に関する多様性を確保することを方針としています。

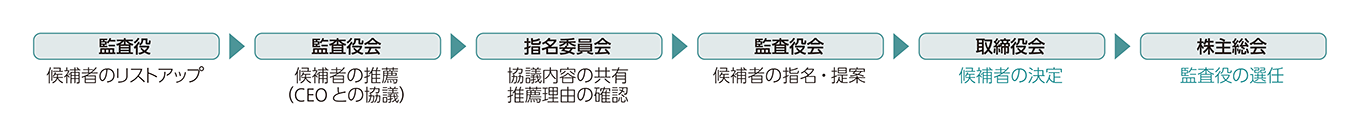

監査役の選任プロセス

監査役候補の選定にあたっては、監査役の独立性確保を重視し、「候補者の推薦」「候補者の指名・提案」を監査役会主導で行っています。取締役会では、監査役会の提案を踏まえ、株主総会への監査役選任議案が決議されています。

スキルマトリックス

取締役会、監査役会の構成および各役員の専門性は、以下のとおりです。なお、以下の⼀覧表は各取締役・監査役の有するすべての知見・経験を表すものではなく代表的と思われるスキルを表したものです。

<役員体制についての基本的な考え方>

- 当社は、「創業の精神(三愛精神)」と、「使命と目指す姿」「価値観」によって構成されるリコーウェイを深く理解し、当社の健全で持続的な成長と株主価値・企業価値の向上に貢献できる人材であることを役員選任の基本要件としています。さらに、社外取締役・監査役については、独立性・中立性を求められる立場にあることを踏まえ、経営陣に対して忖度なく意見し、独立・中立の立場から適切な助言・監督機能を発揮できる人材であることを、特に重視しています。

- 当社は、役員のスキル保有状況に加え、社内・社外役員の構成、在任期間、ダイバーシティなどを総合的に勘案の上、適切な役員体制の構築を行っています。今後も、当社を取り巻く環境変化や当社の事業戦略の進展などにあわせて、必要なスキルならびにダイバーシティのあり方について、継続的に議論を行い、それに沿った役員体制の構築を進めます。

<主要なスキル・特記すべき専門分野の位置づけについて>

- 当社は、経営環境や事業戦略に照らして、複数の役員によりカバーされることが望ましいスキルを、主要なスキルとして記載しています。取締役会・委員会における役職・役割も踏まえ、各人の有するスキルのうち主なものについて最大3つに「●」をつけています。

- 加えて、高度化・多様化する経営課題にあたる上で、個々の役員が、各自の専門分野における卓越した知見・スキルを発揮することが必要と考えており、その内容を特記すべき専門分野として記載しています。

<主要なスキルの選定理由>

| 企業経営 | 経営環境を踏まえ、ビジネス上の視点から機会とリスクを把握し、企業価値向上の観点から、適切な意思決定ならびに監督機能を発揮するため。 |

|---|---|

| ガバナンス・リスクマネジメント | 多様なステークホルダーから信頼されるガバナンスの高度化を実現するとともに、グローバルでの情報収集と分析を通じて、地政学リスクや経済安全保障など複雑化・高度化する事業リスクに適切に対処するため。 |

| 財務・会計・ファイナンス | プライム市場に上場する企業として、資本政策や資本市場とのコミュニケーションを通じ、持続的な株主価値・企業価値の向上を実現するため。 |

| サステナビリティ | リコーグループが目指す、3つのP*が保たれた社会(Three Ps Balance)を実現すべく、持続的な株主価値・企業価値の向上に不可欠と考えるESGの取り組みを通じた社会課題解決を推進するため。 |

| 技術・デジタル | リコーらしいエッジデバイスの開発とそれらの強みを活かしたプラットフォーム・ソフトウェアなどのデジタルサービスの提供により、デジタルサービスの会社への変革を加速するため。 |

-

*3つのP:経済(Prosperity)、社会(People)、地球環境(Planet)

スキルマトリックス

| 在任年数 | 指名委員会 | 報酬委員会 | 主要なスキル | 特記すべき専門分野 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 企業経営 | ガバナンス・リスクマネジメント | 財務・会計・ファイナンス | サステナビリティ | 技術・デジタル | ||||||

| 取締役 | ||||||||||

| 山下 良則 | 男性 非執行役員 | 12年 | 委員 | 委員 | ● | ● | ● | SCM、マーケティング | ||

| 大山 晃 | 男性 | 3年 | ● | ● | ● | グローバルマーケティング | ||||

| 川口 俊 | 男性 | 1年 | ● | ● | 財務、ファイナンス、投資管理 | |||||

| 横尾 敬介 | 議⻑ 男性 社外 独立 |

4年 | 委員 | 委員 | ● | ● | ● | ファイナンス、投資管理 | ||

| 谷 定文 | 男性 社外 独立 | 3年 | 委員 | 委員長 | ● | ● | 情報分析/発信、コミュニケーション | |||

| 石村 和彦 | 筆頭社外取締役 男性 社外 独立 |

2年 | 委員長 | 委員 | ● | ● | ● | 技術経営、ESG経営 | ||

| 石黒 成直 | 男性 社外 独立 | 1年 | 委員 | ● | ● | ● | グローバルビジネス、製造管理 | |||

| 武田 洋⼦ | 女性 社外 独立 | 1年 | 委員 | ● | ● | ● | 経済/⾦融分析 | |||

| 監査役 | ||||||||||

| 佐藤 愼二 | 男性 | 3年 | ● | ● | 経理、財務、内部統制 | |||||

| 西宮 ⼀雄 | 男性 | ― | ● | ● | SCM、生産技術 | |||||

| 太田 洋 | 男性 社外 独立 | 7年 | オブザーバー | ● | ● | 企業法務 | ||||

| 鈴⽊ 国正 | 男性 社外 独立 | ― | ● | ● | グローバル経営、デジタルビジネス | |||||

| 大塚 敏弘 | 男性 社外 独立 | ― | オブザーバー | ● | ● | 会計監査 | ||||

-

(注)1. 非執行役員:当社において執行役員を兼務せず、⽇常の業務執行に関与しない社内取締役

-

2. 独立:東京証券取引所が定める独立役員

取締役・監査役の報酬等に係る事項

1.役員の報酬等に関する考え方

役員報酬は、リコーグループの業績向上と中長期にわたって持続的な株主価値の増大を実現することに対する有効なインセンティブと位置づけています。また、コーポレート・ガバナンス強化の視点から、報酬⽔準の設定や個別報酬の決定について、客観性・透明性・妥当性の確保を図るための取り組みを行っており、以下の基本方針に基づいて報酬を決定しています。

| 報酬構成 |

|

|---|---|

| ガバナンス |

|

2.取締役の報酬等

(1)取締役の個人別の報酬等の内容についての決定に関する方針の決定方法

当該方針は、取締役会の諮問機関である報酬委員会において審議を行い、取締役会へ答申し、これを踏まえ取締役会で決定しています。

(2)取締役の個人別の報酬等の内容についての決定に関する方針ならびに当年度に係る業績連動報酬等および非金銭報酬等に関する事項

1)報酬の決定プロセス

当社は、インセンティブ付与を通じた収益拡大と企業価値向上およびコーポレート・ガバナンス強化に向け、より客観的で透明性のある報酬の検討プロセスを構築するために、報酬委員会を設置しています。報酬委員会は、取締役の報酬基準および業績に基づき、また、指名委員会における取締役の評価結果などを踏まえ、複数回にわたる審議を経た上で、基本報酬・賞与・株式取得目的報酬・業績連動型株式報酬に関する各々の報酬案を決定し、取締役会へ答申します。

取締役会は、報酬委員会から答申のあった各報酬議案について、審議・決定を行います。賞与については、取締役賞与フォーミュラに基づく個人別賞与額が適切であることを確認の上、賞与支給総額ならびに株主総会への取締役賞与支給議案および付議の要否を決定します。株主総会で取締役賞与支給議案が決議された後、取締役会で決定された個人別賞与額が支払われます。

2)報酬水準の決定方針

基本報酬、短期・中長期インセンティブいずれについても、企業業績との適切な連動性確保の観点から、毎年の報酬委員会で当社の業績に対して狙いとする⽔準を報酬区分ごとに確保できているかを判定しています。その際に、外部専門機関の調査結果に基づくピアグループの役員の報酬⽔準を目安とし、短期・中長期インセンティブについては、当社の業績に応じて支給率が変動するように設定しています。

3)取締役の報酬

| 報酬区分 | 報酬名称 | 社内取締役 | 社外取締役 | 備考 |

|---|---|---|---|---|

| 固定 | 基本報酬 | ○ | ○ | 役割・責任に応じた報酬 |

| 変動(短期) | 業績連動型賞与 | ○ | - | 業績目標の達成に連動 |

| 変動(中長期) | 株式取得目的報酬 | ○ | - | 役員持株会を通じて支給全額を当社株式の取得に充当 |

| 業績連動型株式報酬 | ○ | - | 中長期的な株主価値・企業価値向上へのインセンティブ |

① 基本報酬

取締役に期待される役割・責任を反映する報酬として、在任中に支払う⽉次⾦銭報酬です。

株主総会で決定された報酬総額の範囲内で支給額を決定し、当年度の支給総額は、2億8,168万円になります。

| 報酬構成 | 報酬水準の主な設定方法 | |

|---|---|---|

| 社内取締役 | 「経営監督の役割に対する報酬」、「経営責任や役割の重さを反映する報酬」を軸とし、「代表取締役や指名委員や報酬委員などの役割給」を加算。 |

|

| 社外取締役 | 「経営監督の役割に対する報酬」、「経営への助言に対する報酬」を軸とし、「取締役会議長・指名委員長・報酬委員長などの役割給」を加算。 |

|

② 業績連動型賞与(短期)

業績連動型賞与は対象事業年度の会社業績と株主価値向上を反映する報酬として、事業年度終了後に支払う⾦銭報酬となり、当年度は以下を評価指標として設定しています。

| 評価指標 | 設定理由 |

|---|---|

| 連結営業利益の目標達成率 | 時価総額と相関を有し、かつ事業活動による成果を⽰す営業利益を評価指標とすることで、取締役が利益成長と収益性向上に責任をもつことを明確にする。 |

| ROEの目標達成率 | 資本収益性向上の重要指標であるROEを評価指標に設定することにより、取締役が株主価値向上に責任をもつことを明確にする。 |

| DJSIの年次Rating | 全社的なESGの取り組みの確認ツールとして活用しているDJSIの年次Ratingを評価指標とすることで、ESG向上へのインセンティブとする。 |

-

※評価指標における営業利益係数および資本収益性係数については所定のウエイトで加重平均

また、報酬委員会においては、取締役賞与フォーミュラにより算出された結果に基づき、指名委員会における取締役評価の結果なども含めて、個別賞与支給額の妥当性を審議の上、取締役会に答申し、取締役会は、これを踏まえ、株主総会への取締役賞与支給議案付議の要否を決定しています。

当年度の賞与については、報酬委員会の審議において取締役賞与フォーミュラにより算出された結果が適切であると判断され、支給総額は6,385万円になります。

③ 株主価値向上を反映する報酬(中長期)

株主価値向上を反映する報酬は、中長期的な当社の企業価値向上へのコミットメントを強化する目的として、「株式取得目的報酬」と「業績連動型株式報酬」で構成されます。

| 報酬名称 | 制度概要 |

|---|---|

| 株式取得目的報酬 | 株式取得目的報酬は、取締役の保有株式数を着実に増やし、株価の変動による利益・リスクを株主と共有することを目的とした⾦銭報酬となります。在任中に定額を毎⽉支給し、その同額を当社役員持株会を通じて当社株式の取得に充当します。報酬額は、株主総会で決定された報酬総額の範囲内で役位別に設定しており、当年度の支給総額は、1,207万円です。 |

| 業績連動型株式報酬 | 業績連動型株式報酬(以下、本制度)は、当社が⾦銭を拠出することにより設定する株式交付信託(以下、本信託)が取引所市場(立会外取引を含む)から当社の普通株式(以下、当社株式)を取得し、当社が各取締役に付与するポイント数に相当する数の当社株式が本信託を通じて各取締役に対して交付される制度です。なお、取締役が当社株式を受け取る時期は、原則として業績評価対象期間(各年の4⽉1⽇を開始⽇とする連続する3事業年度単位の各期間を指す。)の終了の都度とします。また、当社が各取締役に付与するポイント数は、取締役会決議により定められた株式交付規程に基づく職務グレード別の基準となる⾦額を元に、業績評価対象期間における当社のTSR成長率とTOPIX(配当込み)のTSR成長率との相対評価、およびピアグループのTSR成長率との相対順位、ならびにESG目標達成度合いに応じて(0〜200%の範囲で変動)決定し、1ポイント1株として当社株式を交付します。そして、取締役在任期間中に、会社に影響を及ぼす重大な不適切行為があった場合などには、株式報酬の返還要請を行うべく、マルス・クローバック条項を定めています。 なお、本制度は、2023年6⽉23⽇開催の第123回定時株主総会決議により、株価条件付株式報酬制度を⼀部改定し、2023年9⽉1⽇付で導入したものです。変更前の制度については、原則として、2023年9⽉1⽇以降の新たなポイント付与を停止し、累積ポイントに対応する数の当社株式は、変更前の制度の規定に従い、退任時に交付します。変更前の制度における当年度の付与ポイントに基づく費用計上額は7,413万円であり、当年度退任社内取締役(1名)に対しては、累積ポイントに、当該取締役の在任期間中における当社株価成長率(103.7%)とTOPIX成長率(138.0%)の比較結果(株価の変動による利益・リスクを株主と共有するため、係る指標を選定しています。)に応じた株式(8,400株)を交付しています。 |

-

※評価指標における各支給率を所定のウエイトで加重平均

(3)取締役の固定報酬と変動報酬の支給割合の決定に関する方針

役割・責任ごとの業績に対する責任を明確にするため、固定報酬(基本報酬)と変動報酬(業績連動型賞与、株式取得目的報酬、業績連動型株式報酬)の支給割合は、経営責任の重い者ほど変動報酬の割合が増える設計としています。最上位の社長執行役員は、2023年度業績目標の標準達成時(営業利益700億円、ROE5.3%)には、概ね固定・変動の比率が5:5の割合となり、業績目標の最大達成時(営業利益840億円以上、ROE7.95%以上)には固定・変動の比率が3:7の割合となります。

今後も中長期的な株主価値・企業価値の向上を重視し、株主価値や業績に連動した変動報酬の割合を⼀層高めていく方針で、報酬区分ごとの適切な報酬額の検討を継続審議していきます。

3.監査役の報酬等

監査役の報酬は、適切に監査を行う役割に対する基本報酬のみで構成されています。報酬⽔準は、監査役会が外部専門機関の客観的なデータを踏まえて協議し、第84回定時株主総会で決議された監査役報酬枠の範囲内で決定しています。

2023年度 取締役会の実効性評価結果の概要

当社は、2023年度(2023年4⽉から2024年3⽉まで)に開催された取締役会の実効性評価会を2024年5⽉7⽇に実施しました。結果の概要は以下のとおりです。

1.2023年度 取締役会の実効性評価にあたって

評価にあたっては、引き続き、取締役会の実効性に留まらず、指名・報酬委員会および取締役会における執行の対応も対象としました。あわせて、評価の客観性を確保するため、第三者による評価を実施しました。

【評価プロセスについて】

取締役・監査役による記述評価、および匿名性を確保した第三者によるアンケートの分析結果を共有した上で、すべての取締役と監査役が参加した討議により評価を行いました。討議では、前回の実効性評価で当社取締役会が設定した以下の取締役会運営の基本方針および3つの対応項目について、2023年度の取締役会を振り返って評価を実施しました。

〈2023年度の基本方針〉

1)ステークホルダーの期待に応える企業価値の実現に向けた議論と監督を行う

2)デジタルサービスの会社への変革を伴う質的成長を図るため、定量的・定性的の両面から業績や重要施策のモニタリングと支援を行う

〈2023年度の対応項目〉

① 企業価値向上に向けた審議を充実し、具体的な施策として実行できるレベルまで議論を深めるとともに、企業価値の観点からより実効的な監督を行う

② 2023年度事業計画の着実な実行を通して、デジタルサービスの会社への変革を伴う質的成長が実現できるよう、監督と支援を行う

③ デジタルサービスの会社への変革を加速するための健全なリスクテイクとリスクコントロールを両立できる、経営体制と連動した統合リスクマネジメントの継続的な改善を行う

2.2023年度「取締役会実効性評価」の結果概要

2-1.取締役会の運営実績

2023年度は、新たな経営体制のもと、企業価値向上の実現に向けた審議に多くの時間をかけ、株主視点での議論を深め、確実な施策の実行を促せるよう、取締役会の運営に努めました。また、第21次中期経営戦略の初年度として、デジタルサービスの会社へ事業構造の転換を加速するべく、合弁会社の設立やM&A、事業売却などに関する審議・意思決定を行いました。

さらに、社外取締役・社外監査役による現場視察や現地の社員とのラウンドテーブル、経営会議へのオブザーブ参加などによる会社の実態把握を継続的に実施したことに加え、事前説明による取締役・監査役への情報共有の充実化を図ることで、取締役会における議論の質の向上と実効的な監督機能の発揮に努めました。

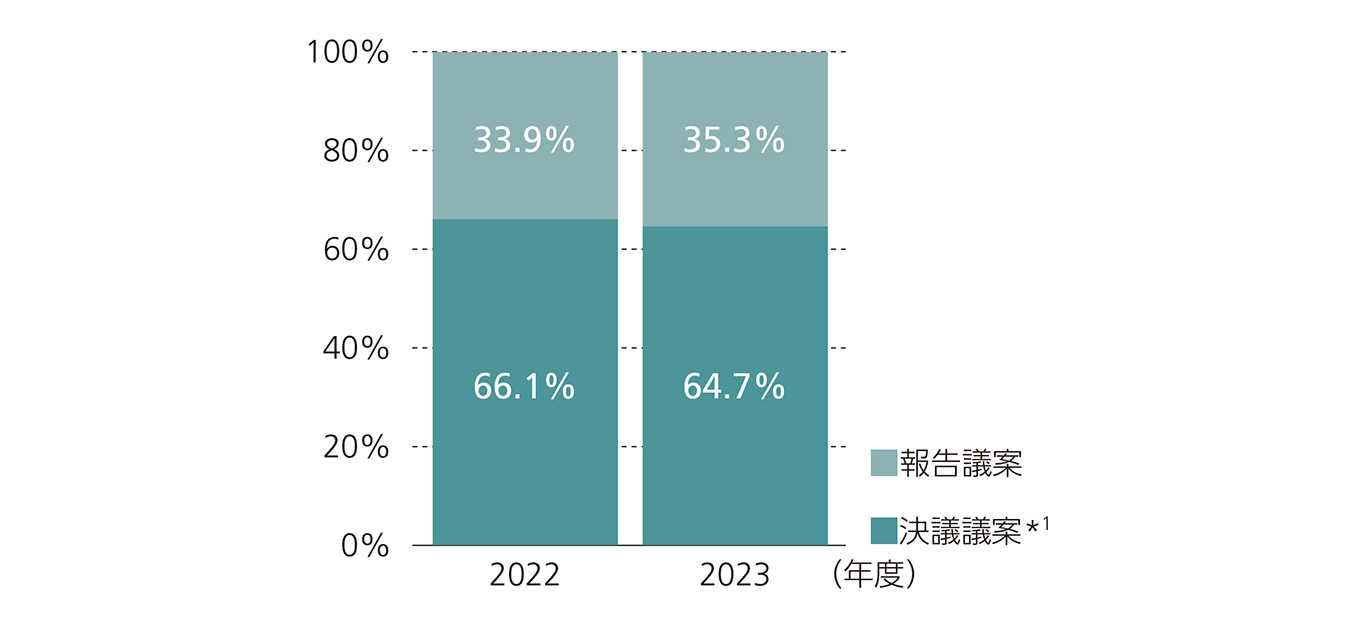

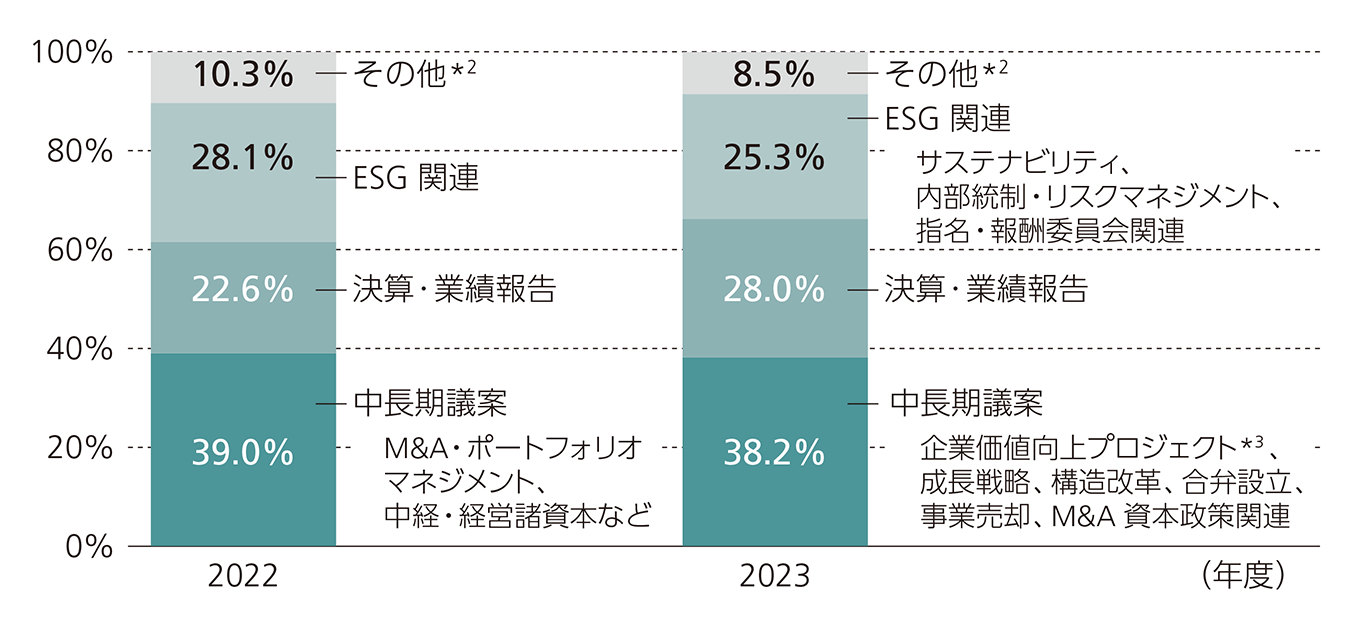

当社取締役会における審議状況の透明性の確保を目的として、2023年度取締役会の議案に関する時間配分を以下のとおり⽰します。

取締役会 議案別時間配分

<決議/報告議案の時間配分>

-

*1決議事案:取締役会での決議議案に加え、決議に向けた審議を行う取締役検討会およびガバナンス検討会を含む

<議案カテゴリー別の時間配分>

-

*2その他:会社法上の規定などに則った決議・人事案件・その他個別案件など

-

*3企業価値向上プロジェクト:取締役会・検討会の審議時間(上掲グラフ)のほかに、非公式な討議の場を設け、企業価値向上に関する議論を計8回実施

2-2.総括

取締役・監査役による記述評価ならびに第三者による評価を取締役会のメンバーで討議した結果の総括は以下のとおりです。

- 監督・執行ともに新体制において、多様な専門性を有する社外取締役を過半とする当社取締役会の構成は適切であり、社外取締役の議長による適切な議題設定と中立的な議事運営のもと、多面的な視点から自由闊達な議論を通じて監督と意思決定がなされ、また執行も取締役会での議論を真摯に受け止め、課題を曖昧にすることなく経営に反映しており、引き続き取締役会の実効性は確保されている、との結論に至りました。

- 指名委員会では、CEOを含む新執行体制の評価が公正かつ厳格に行われ、報酬委員会では、過去からの論点を整理した上で、企業価値向上に向けた報酬制度に関する審議を重ねました。両委員会ともに、社外取締役が委員長かつ過半数の構成において、株主視点に立った審議が行われ、取締役会の諮問機関として有効に機能している、と評価されました。

- ⼀方で、取締役会で議論を重ねてきた「企業価値向上のための施策の実行と成果創出」が当社の最重要課題であり、株主をはじめとするステークホルダーの観点から厳格に監督する必要があるとの指摘がありました。

- 加えて、事業構造・収益構造の転換を実現した会社の将来像と、それを支える経営資本のあり方をより鮮明化し、ステークホルダーからの成長期待に応えるための審議を充実する必要がある、との指摘がありました。

〈2023年度の対応項目①②〉について

- 新たな経営体制のもと企業価値向上プロジェクトを立ち上げるとともに、施策の策定段階から取締役会が積極的に関与し、非公式な討議の場を含めて多くの時間をかけて議論を行い、実行につながる施策の具体化への働きかけを行ったほか、株主をはじめとしたステークホルダーの視点からの提案や指摘を通じて、実効的な監督を行ったとの評価がされました。

- 利益成長や資本収益性向上を伴うデジタルサービスの会社への変革に向けて、各ビジネスユニットの主要施策の進捗のモニタリングにつとめたほか、合弁会社の設立やM&A、事業売却など、事業ポートフォリオ変革の実行を後押しした点が評価されました。

- ⼀方で、2023年度の業績結果を真摯に受け止め、2024年度の事業計画のモニタリングを通して、環境変化への対応力やSCMを強化することで、経営の強靭化を図っていくよう促す必要があるとの指摘がありました。

- また、企業価値向上のための施策の実行と成果創出が当社の最重要課題である、との認識が共有されました。加えて、企業価値向上を実現するための会社の将来像として、デジタルサービス事業の成長性や収益構造を可視化・鮮明化するとともに、その実現の源泉となる人財をはじめとした経営資本の充実化を図り、ステークホルダーからの確信を得られるよう、執行と監督が連携して対応を進める必要がある、との指摘がありました。

〈2023年度の対応項目③〉について

- 監査役からの報告と議論の充実化を図り、組織体制などに関する監査役会からの指摘に対して、執行・指名委員会・取締役会での真摯な議論を経て、迅速な改善を図るなど、包括的なガバナンス体制の強化を図っている点が評価されました。

- ⼀方で、グローバルに多様化・複合化するリスクへの統合リスクマネジメントや、デジタルサービスの会社に適した本社・組織体制のあり方などの継続的な点検と改善が必要である、との指摘がありました。

3.2024年度 取締役会 実効性向上に向けた取り組み

上記の評価を踏まえ、当社取締役会は、以下の〈基本方針〉にもとづいて運営し、3つの具体的な〈対応項目〉を軸として取締役会の実効性向上に取り組みます。

〈2024年度の基本方針〉

1)企業価値向上のための施策の実行と成果の創出に向けた監督を行う

2)ステークホルダーの期待に応えうる会社の将来像をより鮮明化するための審議の充実と支援を行う

〈2024年度の対応項目〉

① 2023年度に審議を重ねた企業価値向上に向けた諸施策の執行を重要課題と位置づけ、2024年度事業計画の進捗とあわせてモニタリングと支援を行う

② ステークホルダーからの成長期待を獲得しうる会社の将来像をより鮮明化するための議論を深めるとともに、その実現に向けた施策の策定および実行を監督・支援する

③ 事業構造の転換を加速するための、人財をはじめとする経営資本の充実、および組織体制の最適化、リスク管理体制などに関する点検を行い、継続的な整備・改善を促す

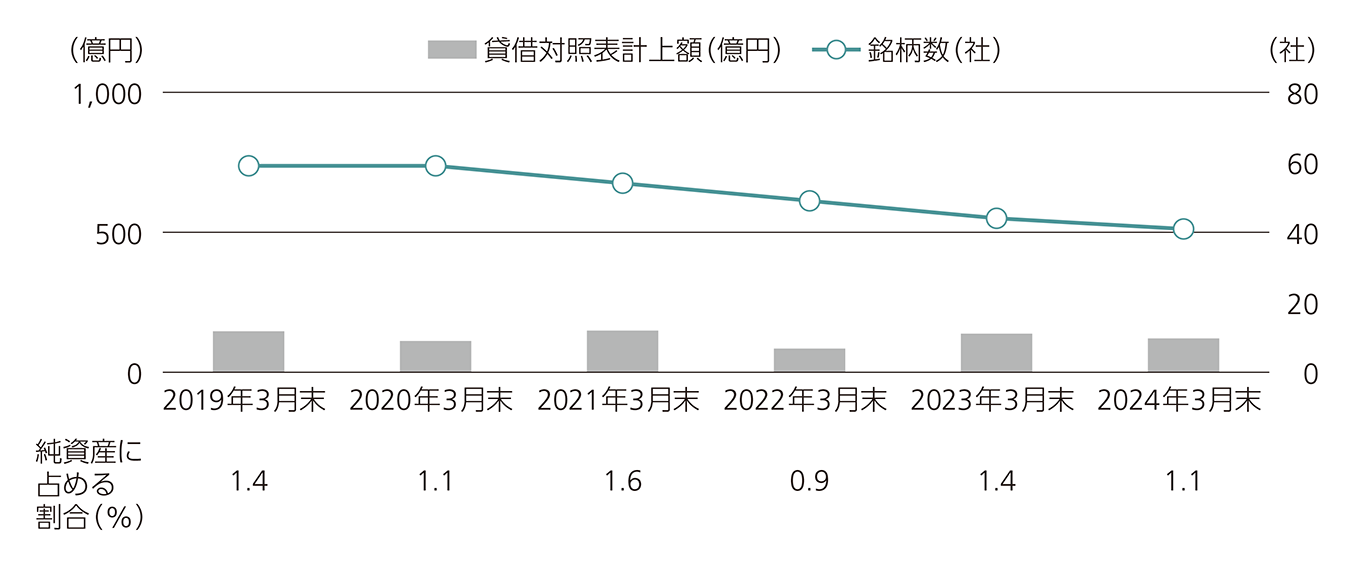

政策保有株式に関する方針

当社は、業務提携や、協働ビジネス展開などの円滑化および強化の観点から、配当などのリターンも勘案しつつ、今後のリコーグループの発展に必要かつ有効と認められる場合に限り、関連するパートナーの株式などを保有することができるものとします。

具体的には、毎年取締役会において個別銘柄ごとに保有に伴う便益やリスクが資本コストに見合っているかなどを検証し、中長期的に保有の意義が認められなくなったと判断される銘柄については縮減を図るものとします。

政策保有株式の議決権行使の基準

当社は、政策保有株式の議決権行使に際しては、提案されている議案ごとに、当該企業の中長期的な企業価値の向上を図るものか、株主価値の毀損につながらないかを精査した上で、賛否を判断し議決権を行使します。

政策保有株式の保有状況

| 2019年3月末 | 2020年3月末 | 2021年3月末 | 2022年3月末 | 2023年3月末 | 2024年3月末 | ||

|---|---|---|---|---|---|---|---|

| 銘柄数(社) | 上場 | 23 | 20 | 18 | 17 | 14 | 12 |

| 非上場 | 36 | 39 | 36 | 32 | 30 | 29 | |

| 合計 | 59 | 59 | 54 | 49 | 44 | 41 | |

| 貸借対照表計上額 (億円) |

上場 | 134 | 103 | 142 | 80 | 133 | 117 |

| 非上場 | 11 | 9 | 7 | 5 | 4 | 4 | |

| 合計 | 146 | 112 | 149 | 85 | 137 | 121 | |

| 純資産の額(億円) | 10,189 | 10,085 | 9,238 | 9,058 | 9,580 | 10,651 | |

| 純資産に占める割合(%) | 1.4 | 1.1 | 1.6 | 0.9 | 1.4 | 1.1 | |

リスクマネジメント

リスクマネジメントシステム

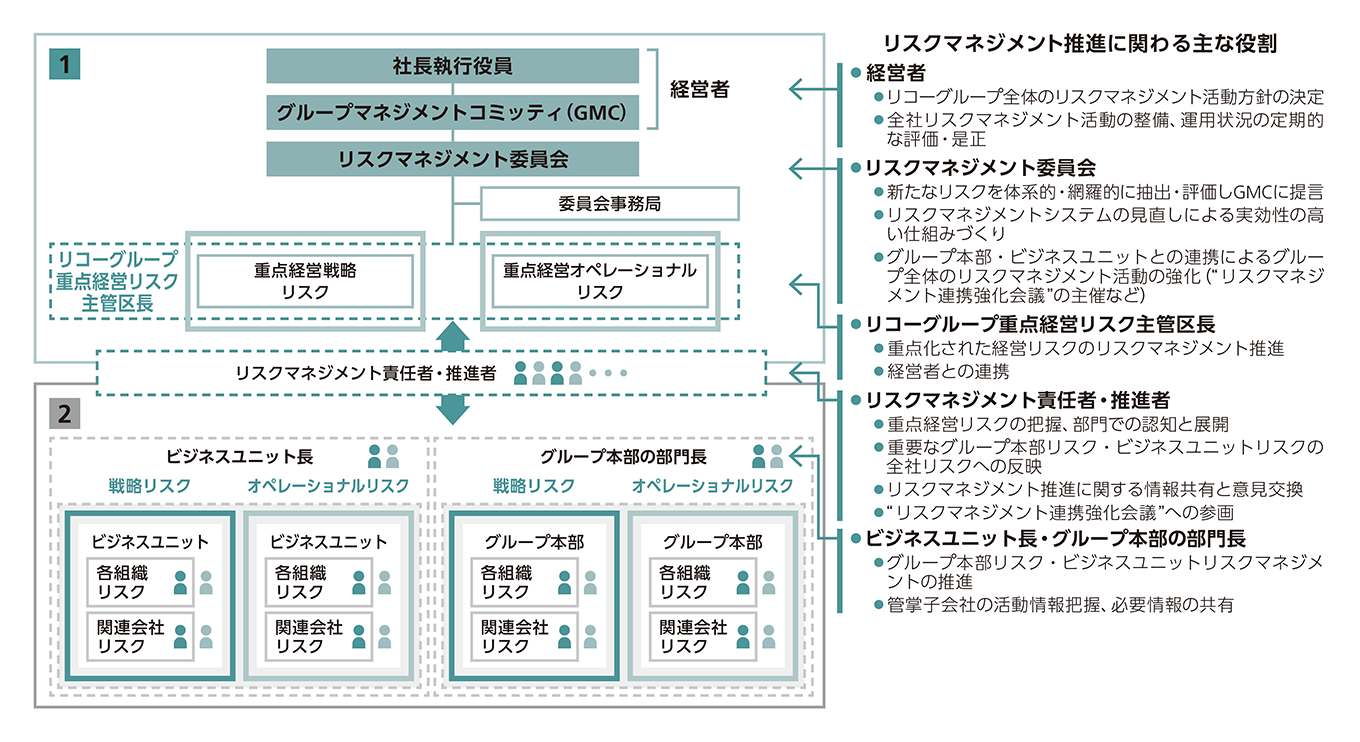

リコーグループのリスクマネジメントシステムには、大きく2つの層があります(図1)。

1.グループマネジメントコミッティ(GMC)がリコーグループの経営において、重要度が高いと考える管理項目を主体的に選択し、管理する重点経営リスク

2.グループ本部またはビジネスユニットの各組織長の責任下で管理される、各々の担当領域における重要度が高いリスク(グループ本部リスク・ビジネスユニットリスク)

この2つの層により管理主体を明確にするとともに、リスクのレベルごとの機動的な意思決定と迅速な活動が可能となり、全体で1つのリスクマネジメントシステムを構成しています。また、環境変化に応じた影響度の変化によって、各層で扱うリスクの入替えなどを行います。

図1 リコーグループ リスクマネジメント体制

「重点経営リスク」の決定プロセスとリスクマネジメント委員会

重点経営リスクは、リスクマネジメント委員会での審議を経て、GMCで審議・決定されます。その特性から、「戦略リスク」と「オペレーショナルリスク」に分類し、管理しています。戦略リスクについては、短期の事業計画達成に関わるリスクから中長期の新興リスクまで、経営に影響を与えるリスクを幅広く網羅しています。

リスクマネジメント委員会は、リコーグループ全体のリスクマネジメントプロセス強化のために、GMCの諮問機関として設立されました。当委員会は、リスクマネジメント担当役員を委員長とし、各組織の有識者を委員とすることで、リスクの網羅性確保と議論の充実を図り、リコーグループの経営において対応・重点化すべきリスクをGMCに提案しています。

関連情報

セキュリティ強化に向けた具体的な取り組み

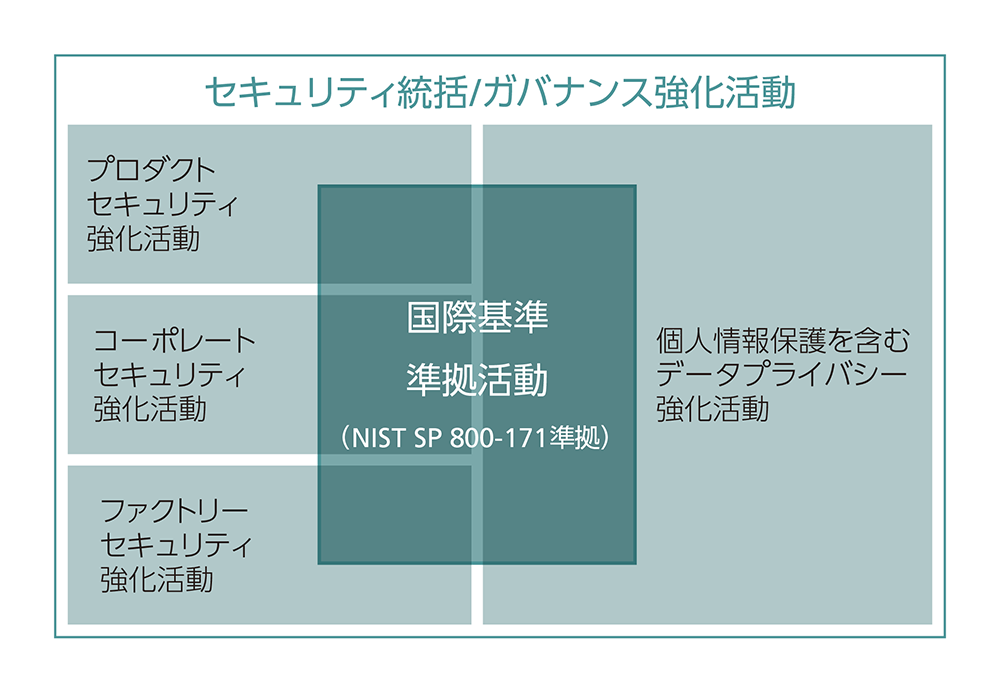

プロダクトセキュリティ

リコーグループの「製品・サービス」は、セキュリティを企画・設計段階から確保するセキュリティ・バイ・デザインの実践を国際標準ISO/IEC*1 27034-1に基づき取り組んでいます。脆弱性対策については、国際基準ISO/IEC*1 29147/30111に基づき脆弱性への早期対応を図り、サイバー攻撃リスクに対する注意喚起、脆弱性報告の受付窓口の設置、脆弱性対策情報を提供しています。 さらには、各国で強化が進んでいる法規制対応を進めています。

-

*1ISO/IEC(International Organization for Standardization/International Electrotechnical Commission):国際標準化機構/国際電気標準会議

コーポレートセキュリティ

リコーグループはサイバーセキュリティ対策をグローバルで推進しています。2013年度よりRICOH-CSIRT(Computer Security Incident Response Team)を組織し、SOC (Security Operation Center)からのインシデント報告、社外CSIRT組織からの情報、セキュリティ情報サイトからの情報をもとに脅威を分析し、迅速かつ最適な対応を主導しています。リコーグループの保有するITシステムを常時監視することで、外部からの不正侵入、内部からの不正利用をいち早く検知し、インシデントの早期対応を実現しています。

ファクトリーセキュリティ

工場ネットワークOT(Operational Technology)を対象とするセキュリティ強化を推進しています。リコーグループでは、各工場が活動の主体となり、セルフアセスメントや第三者アセスメントによる状況把握、課題に対する対策強化活動を実施するとともに、組織によるガバナンスを強化する取り組みを継続的に実施しています。

データプライバシーポリシー

デジタル化の進展やビッグデータの利活用の広がりを背景に、データプライバシーや個人情報を含むパーソナルデータの保護への関心が高まっています。リコーグループは、個人情報保護法等の法令に則り、お客様のパーソナルデータ全般に対してデータプライバシーポリシーを定義して情報管理に取り組んでいます。さらに、データビジネス事業を本格始動させ、AI 活用による新たな価値を創出し、お客様の成長と課題の解決に貢献していきます。

国際的なセキュリティ基準準拠に向けて

サイバー攻撃の増加と高度化に伴い、その標的は業種を問わず、無差別かつあらゆる産業に拡大しています。リコーグループでは、お客様の情報資産を守ることを第一に配慮したセキュリティ活動を行い、国際的な基準・ガイドラインである、NIST*2 SP 800-171への準拠を目指します。この活動は「コーポレート」「プロダクト」「ファクトリー」「データプライバシー」を包括したセキュリティ強化の一環です。リコーグループの「製品・サービス」は、セキュアな「事業環境」やNIST*2 SP 800-171に準拠した「事業環境」を目指しているお客様を想定し、NIST*2 SP 800-171に必要な機能を搭載した製品を提供していきます。また、リコーグループの「事業環境」においても、お客様の守るべき情報資産を厳格に管理し、保護するため、NIST*2 SP 800-171に準拠した施策を継続的に行っていきます。これらセキュリティ強化への取り組みは、リコーグループの「製品・サービス」の導入を検討されるお客様のセキュリティニーズに対応し、情報資産を守ることに貢献し、お客様のビジネスリスクを低減します。

-

*2NIST(National Institute of Standards and Technology):米国国立標準技術研究所